Договір фінансування під поступку грошового вимоги: характеристика та зразок

Не завжди ділові партнери можуть своєчасно і повною мірою виконувати свої фінансові зобов'язання один перед одним. У таких випадках виникає необхідність пошуку оптимального виходу із складної ситуації. Серед варіантів вирішення грошових труднощів, важливе місце займає договір фінансування під поступку грошового вимоги, що дозволяє без негативних наслідків вийти із ситуації кожному учаснику ринкових відносин.

Що являє собою даний вид угоди

Поняття договору фінансування під поступку грошового вимоги прийшло в російський світ ринкових відносин відносно недавно, але вже міцно закріпилося в ньому. Його визначення наводиться у п. 1 ст. 824 ЦК РФ. Відповідно до цієї статті, договір фінансування під поступку грошового вимоги закріплює угоду, за якою один її учасник передає або планує через певний час передати другому учаснику фінансові кошти, вимога про повернення яких згодом буде пред'явлено третій особі. Виходить, що, незважаючи на двобічність даного виду угоди, воно пов'язує юридичними зобов'язаннями три сторони, залучаючи до них і того, хто не ставив свій підпис у договорі.

На практиці такі угоди називають факторингом.

Учасники угоди

Сторонами договору фінансування під поступку грошового вимоги виступають:

- Фактор (фінансовий агент) – підприємство, що характеризується комерційної спрямованістю і видає грошові ресурси під поступку фінансового вимоги (умова необхідності комерційної основи агента рявляется обов'язковим).

- Кредитор (клієнт) – не отримують належну оплату за надані послуги та/або товарів особу і яка звернулася в фінансову організацію для укладення договору.

Обличчя, не заплатила за отримані товари/послуги – боржник. Саме до нього буде застосовано грошове вимога, і він буде третьою стороною, залученої в юридичні відносини учасників угоди.

Більше:

Атестація працівників на відповідність посаді: цілі, порядок проведення, результат

Роботодавці сприймають порядок атестації працівників як формальність. Нормативних документів, призначених для комерційних організацій, не випускалося. Атестація потрібно тільки для співробітників організацій, визначених у законах сфер діяльності, зак...

Реєстрація ТЗ: порядок, зразок заяви, свідоцтво

Кожна людина, що купив автомобіль, повинен зайнятися його постановкою на облік в ГИБДД. Це необхідно при придбанні нової чи потриманої машини, а також не має значення, чи є продавець фізичним чи юридичною особою. Реєстрація ТЗ здійснюється в ГИБДД, п...

Як переоформити автомобіль: покрокова інструкція

Як переоформити автомобіль? Зробити це не становить праці. Особливо якщо правильно себе вести. Основна проблема полягає в тому, що переоформлення може здійснюватися по-різному. Наприклад, з урахуванням способу передачі майна іншому господареві. Це вк...

Фінансове вимога грунтується на наданих клієнтом товари або надані їм послуги/роботах боржника, які останнім ще не сплачені на момент укладання угоди. Воно також може бути відступлено клієнтом з іншими цілями (наприклад, якщо у клієнта є фінансова заборгованість перед банком, він може укласти з ним угоду про факторинг і тим самим закрити свій борг).

Характеристика договору фінансування під поступку грошового вимоги, його особливості

Договір фінансування під поступку грошового вимоги є:

- взаємним – встановлює двосторонні права й обов'язки контрагентів один перед одним;

- оплатним – регулює оплату за виконання покладених на себе зобов'язань перед контрагентом.

Також угода може бути реальним або консенсуальних. У першому випадку договір вважається дійсним лише після передачі речі, яку один учасник повинен передати іншому (в даному випадку, фінансових засобів), за умови, що сторони прийшли до угоди і юридично закріпили його.

Консенсуальний договір починає діяти з моменту його підписання контрагентами. До якого з цих видів буде ставитися договір фінансування під поступку грошового вимоги, його учасники вирішують самі. Їх рішення повинно бути відображено в тексті угоди, встановлює, з якого часу підписаний документ вступає в силу.

Особливістю таких угод є:

- поєднання ознак двох типів угод: про переуступку права вимоги (цесії) та позики/кредитування;

- можливість одночасно бути і угодою про надання інших фінансових послуг клієнту агентом (таких, як ведення його бухгалтерського обліку).

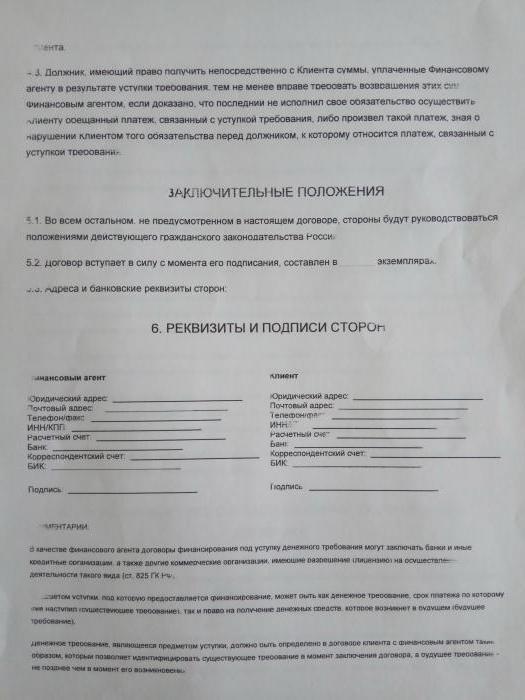

Форма угоди

Як і у всіх стандартних угод, форма договору фінансування під поступку грошового вимоги - проста письмова. Це означає, що для укладення угоди складається документ, в якому відображаються всі умови угоди і який вважається дійсним після того, як буде підписаний контрагентами. Документ оформляється у двох примірниках, на кожному присутні підписи сторін. Нотаріальне або інше запевнення в даному випадку не потрібно, якщо інше не встановлюється сторонами.

Крім стандартного складання документа, законодавець дозволяє укладати договір фінансування під поступку грошового вимоги (факторингу) через обмін телеграмами, листами, а також іншими документами, в число яких входять і електронні листи. Головна умова – можливість достовірного встановлення того факту, що інформація дійсно отримана від контрагента. Основна вимога, що регулює дійсність угоди – отримання акцепту (згоди) з боку іншого учасника угоди. Згода вважається отриманою, якщо особа, що отримала оферту (пропозицію), починає вчиняти дії, передбачені текстом договору (надання послуг, відвантаження товарів тощо) в строк, встановлений за згодою контрагентів.

За бажанням учасників угоди, договір фінансування під поступкугрошової вимоги може бути посвідчений нотаріусом або зареєстрований в Росреестре. Якщо сторони хочуть провести державну реєстрацію угоди, договір потрібно скласти в 3 примірниках, щоб представити оригінал в реєструючий орган.

Зміст угоди

Зміст договору фінансування під поступку грошового вимоги не відрізняється від інших стандартних угод, які оформлюються в подібній формі. Текст документа складається з таких обов'язкових пунктів:

- преамбула (сюди входить заголовок документа, а також дата і місце його складання);

- відомості про учасників (ПІБ чи назва організації, з зазначенням поштової та юридичної адреси та паспортних даних);

- предмет угоди (це істотна умова договору, що відбиває суть угоди);

- ціна договору (обсяг наданих клієнту фінансових коштів – визначається за згодою сторін);

- термін угоди визначається сторонами);

- права та обов'язки контрагентів;

- відповідальність за невиконання своїх зобов'язань;

- можливість настання обставин, визнаних форс-мажорними;

- інші умови (прописуються виключно за згодою сторін);

- реквізити сторін.

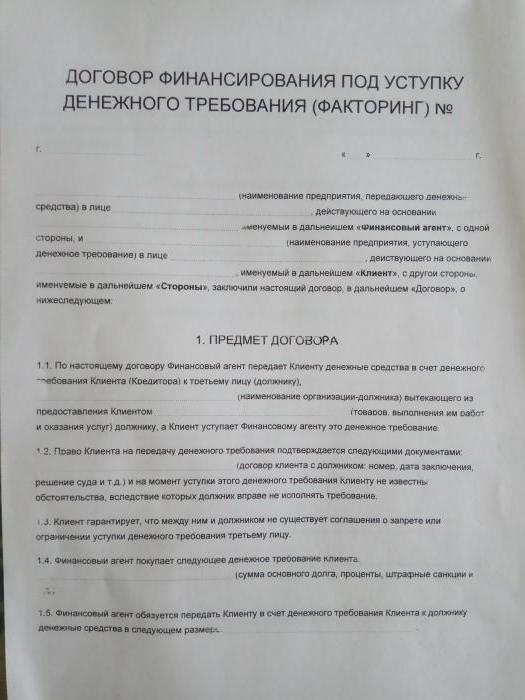

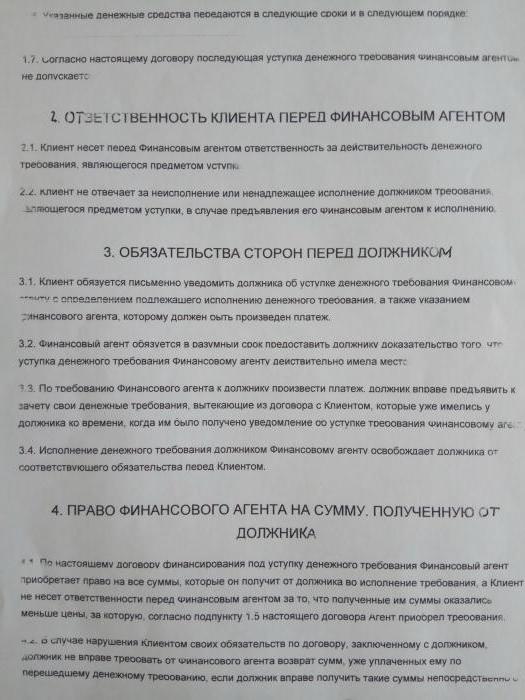

Зразок договору фінансування під поступку грошового вимоги

Перераховані вище пункти повинні бути присутніми в угоді в обов'язковому порядку. При цьому кожен з них повинен бути прописаний максимально детально. Тут слід враховувати, що, якщо між контрагентами виникнуть розбіжності, розгляд буде проводитися на основі тексту документа. Тому для кожного учасника важливо прописати в угоді якомога більше деталей. Однак варто враховувати, що всі умови договору фінансування під поступку грошового вимоги контрагенти повинні погоджувати між собою в обов'язковому порядку, тому що поставлена підпис, який підтверджуватиме ознайомлення з текстом і згоду з кожним його пунктом.

Зразок договору фінансування під поступку грошового вимоги можна подивитися нижче. Слід враховувати, що крім обов'язкових пунктів сторони можуть внести в договір інші деталі на свій розсуд, за умови, що вони не суперечать законодавству і запитам кожного учасника.

Предмет угоди

Предмет договору фінансування під поступку грошового вимоги – це істотна умова, що визначає суть угоди. Його роль може виконуватися:

- фактом отримання чинником фінансового вимоги від клієнта, яка здійснюється в обмін на фінансування останнього грошовими засобами в необхідному обсязі;

- фактом переходу вимоги до фактору для можливості виконання клієнтом наявних фінансових зобов'язань перед ним (як правило, це стосується угод з кредитуванням, і фінансова вимога у подібному випадку може бути передано фактору тільки в тому випадку, якщо він не буде виконувати покладені на себе зобов'язання перед комерційною організацією).

Незалежно від того, що саме є предметом угоди, агент, так чи інакше, кредитує клієнта, отримуючи гарантію повернення своїх коштів у вигляді передавання грошової вимоги. Саме це зумовлює поєднання в договорі перерахованих вище ознак кредитування і цесії.

Слід враховувати, що предмет є істотною умовою угоди, без вказівки якого угода не буде вважатися укладеною. Тому вкрай важливо розписати предмет максимально докладно із зазначенням всіх характеристик, що дозволяють його ідентифікувати.

Права та обов'язки контрагентів

В обов'язки фактора по даному виду угоди входить:

- фінансове субсидування контрагента через передачу йому ціни угоди (фінансових коштів) у порядку, встановленому цим документом;

- прийняття від клієнта пакета документів, що дозволяють вести його бухгалтерію у випадках, визначених підписаною угодою;

- надання клієнтові інших послуг фінансового характеру, які узгоджені сторонами;

- складання для клієнта докладного фінансового звіту;

- пред'явлення боржнику на його запит підтвердження того, що фінансова вимога було дійсно передано фактору.

Невиконання останньої умови наділяє боржника правом перерахування фінансових коштів клієнта, після чого його зобов'язання перед ним будуть вважатися виконаними.

При цьому право фактора по даному виду угоди полягає в тому, що він отримає грошові кошти з боржника після того, як буде підписаний документ.

В обов'язки клієнта за угодою включається:

- поступка або зобов'язання наступного відступлення фактором фінансового вимоги до боржника;

- передача агенту пакета документів, який доводить право фінансового вимоги, а також інформації, яка потрібна для здійснення цієї вимоги;

- інформування боржника про факт передачі вимоги у письмовій формі (бажано надсилання повідомлення рекомендованим листом із збереженням чека про відправку);

- оплата послуг фактора (фінансового агента).

Підписання договору фінансування під поступку грошового вимоги (факторингу)накладає зобов'язання також на боржника, який не є учасником угоди. Вони полягають в наступному:

- твір платежу агенту за умови, що боржник не був повідомлений про факт передачі права вимоги у письмовій формі (повідомлення він може отримати від фактора, так і від клієнта, при цьому в ньому повинна міститися інформація про факторі (фінансового агента), на рахунок якого необхідно перевести кошти);

- твір платежу за цим грошового вимогу клієнта в тому разі, якщо агент не представив йому докази того, що переуступка була здійснена.

Якщо зобов'язання боржника виконуються перед фактором, він автоматично звільняється від аналогічного вимоги перед клієнтом.

Відповідальність за договором

відповідно До п. 1 ст. 827 ЦК РФ від клієнта вимагається надання фактору гарантії дійсності предмета угоди (грошового вимоги). Таким він буде при відповідності наступним умовам:

- клієнт має юридичне право на поступку свого права вимоги;

- на час підписання угоди йому невідомі обставини, які наділяють боржника правом не погашати свою заборгованість (п. 2 ст. 827 ЦК РФ).

При цьому клієнтові не потрібно нести яку-небудь відповідальність, якщо боржник не виконає вимогу, яке було пред'явлено йому фактором або виконає його неналежним чином (за умови, що в договорі не вказано інше). Також клієнт не зобов'язаний нести відповідальність, якщо боржник не може виконати вимогу в силу своєї неплатоспроможності (за умови, дійсності вимоги).

Переваги угод про фінансування під поступку

Незважаючи на відносно недавнє поява договорів фінансування під відступлення права вимоги на російському фінансовому ринку, спостерігається великий відсоток їх укладення. Це говорить про безсумнівні переваги угод подібного характеру, до яких належать:

- відсутність необхідності надання застави;

- лояльні вимоги до платоспроможності клієнта;

- гарантія безперебійності і прискорення обігу фінансових коштів;

- можливість повного використання фінансових коштів (при кредитуванні необхідно, щоб на рахунку завжди була певна сума);

- можливість отримання додаткових фінансових послуг високої якості;

- захист від несплати своїх послуг, а також від валютних ризиків в міжнародних угодах;

- гарантія можливості своєчасного виконання своїх податкових зобов'язань (виключається ризик, що вони настануть до того, як клієнт отримає оплату своєї праці).

Можна побачити всі плюси договору фінансування під поступку грошового вимоги на прикладі.

ТОВ «Ромашка» (клієнт) займається виробництвом меблів для офісів та 15 лютого укладає з ТОВ «Вектор» (боржник) договір поставки товарів на суму 250 тис. рублів. Згідно з угодою, покупцеві необхідно перевести оплату за товар не пізніше 2 березня. Терміново маючи потребу у фінансових засобах, 21 лютого ТОВ «Ромашка» підписує договір факторингу з Комерційним банком «Сузіря» (фінансовий агент/фактор), згідно з яким, поступається йому своє право вимоги до ТОВ «Вектор». 22 лютого фактор переводить на рахунок клієнта 200 тис. рублів, що дорівнює 80% від розміру заборгованості ТОВ «Вектор». Коли настає строк платежу (26 лютого), фактор виставляє грошову вимогу боржникові. 27 лютого ТОВ «Вектор» переводить на його рахунок 250 тис. рублів, з яких КБ утримує суму, на яку виробило фінансування клієнта плюс винагорода за послугу, решта переводить на рахунок ТОВ «Ромашка». Якщо вважати, що винагорода становить 3%, то воно дорівнює 7500 рублів. Відповідно банк переводить клієнта 42500 рублів.

Таким чином, за договором фінансування під поступку грошового вимоги з прикладу, клієнт:

- отримує необхідну в конкретний момент суму без надання застави;

- має можливість виконати свої податкові зобов'язання до закінчення звітного періоду (до 1 березня).

Недоліки угод про фінансування під поступку

Незважаючи на велику кількість плюсів, у подібних угод є і мінуси. До них належить:

- висока комісія (вона доходить до 10% від заборгованості або до 30% річних);

- необхідність надання детальної інформації про боржника;

- застосовність тільки до угод, оплачуваною безготівковими платежами.

Але, незважаючи на недоліки, багато бізнесменів вважають за краще укладати подібні договори замість банківських позик.

На підставі перерахованих вище фактів можна зробити висновок про те, що факторинг є вигідним і зручним видом операції, який дозволяє:

- клієнту отримати потрібну суму в конкретний період часу;

- агенту отримати винагороду за надану клієнту послугу.

Що стосується боржника, він не сплачує жодних додаткових комісій по факторингу. Отже, для нього нема суттєвої різниці, куди перераховувати кошти за надані послуги або отримані товар, на рахунок клієнта або агента.

Article in other languages:

Alin Trodden - автор статті, редактор

"Привіт, Я Алін Тродден. Я пишу тексти, читаю книги і шукаю враження. І я непогано вмію розповідати вам про це. Я завжди радий брати участь у цікавих проектах."

Новини

Роз'яснення рішення суду: нюанси і тонкощі

Необхідність у тлумаченні викладених на папері думок судді виникає тоді, коли в них виявляються елементи неясності, протиріч або нечіткості. Часто відсутність визначеності приховано в резолютивній чолі документа, що спричиняє дефі...

Як правильно оформити запрошення і стати на міграційний облік

Згідно останнього перепису населення, на момент її проведення в Російській Федерації проживало 687 тисяч іноземних громадян, які оформили постійну прописку. Це тільки за офіційними даними, без урахування нелегальної імміграції. З ...

Свобода - це... Свободи громадянина. Право і свобода

Визначення поняття свободи у всі часи викликало чимало дискусій серед юристів, філософів, істориків, мислителів і письменників. Зважаючи на це виділяються три трактування: буденна (історична), філософська і правова. До того ж немо...

Правовий статус підтверджує положення людини в світі. З дорослішанням всі отримують нові права, обов'язки, відповідальність. Вони є не тільки у дорослих, але і у дітей. Хоча вік повноліття становить 18 років, все ж до цього у хлоп...

Виконавчий документ - це... Пред'явлення виконавчих документів

Виконавчі документи у виконавчому провадженні забезпечують примусову реалізацію судових постанов. У чинному законодавстві відсутня вичерпне визначення таких паперів. Нормами встановлено їх ознаки та особливості, правила подачі та ...

Поняття та склад земель сільськогосподарського призначення закріплені в ЗК. Згідно статті 77, до таких територій відносять ділянки, розташовані за межами поселень, надані для с/г потреб. Розглянемо детальніше поняття і склад земел...

Примітка (0)

Ця стаття не має коментарів, будьте першим!