Now - 07:49:47

Прибутковість облігацій: визначення та формули розрахунку

Багатьом знайома ситуація, коли потрібна певна сума коштів і вона береться в борг. Кожен хоч раз в житті з цим стикався. Варто враховувати, що в грошах можуть потребувати не тільки люди, але і фірми, і організації, а також держава. Організації стикаються з такою проблемою, коли їм потрібно значно більше коштів, ніж може запропонувати банківська установа.

В таких випадках найоптимальніший варіант – це залучення інвесторів. Інвестори - це фізичні або юридичні особи, які вкладають гроші в організацію, очікуючи від неї меншою суми прибутку. Для цих цілей випускаються облігації. Під облігацією розуміється цінний папір, яка представлена у вигляді кредиту. Протягом певного часу організації зобов'язується повернути інвестору позикові кошти. Всі нюанси узгоджуються між обома сторонами. І тільки після усвідомленої згоди полягає так званий договір. Без підписів папір не буде мати ніякої сили.

Вартість облігацій може бути будь, яку може вкласти майбутній інвестор, або фірма призначає її самостійно.

Виділяють два види цінних паперів:

- облігації – боргові кошти, інвестор стає кредитором для організації;

- акції – капітал, купуючи який інвестор отримує пакет документів фірми і є її співвласником.

Прибутковість облігацій залежить від економічної ситуації в країні і від уміння власника організації розпоряджатися отриманими коштами.

Варіанти виплат

Відсоток, який виплачується інвестору, обмовляється заздалегідь, так само як і графік виплат. Виплата боргу проводиться раз в рік, раз в 6 місяців або кожні 3 місяці.

Існує кілька способів виплат:

- Фіксований відсоток. Найпростіший і найпоширеніший варіант.

- Ступінчасті ставки. Кожен раз вартість збільшується.

- Плаваюча ставка. Доход від облігацій постійно змінюється, залежно від курсу валют.

- Індексування номінальної ставки.

- Продаж зі знижкою.

- На основі виграшів. Облігації дістаються не всім, а тільки за підсумками тиражів.

Види доходів

Прибутковість облігацій характеризується низкою чинників, які повністю залежать від умов, запропонованих власником бізнесу:

Більше:

Дивіденди та Особливості їх Виплат

Акціонери (учасники акціонерних товариств) мають можливість одержання доходів пропорційно до внесених ними в товариство інвестицій в залежності від зростання вартості цінних паперів, які знаходяться у їх власності, і як дивіденди по акціях, що знаход...

Товарообіг - це один з основних і найважливіших показників в економіці торговельної діяльності. Як же трактується це поняття? Прийнято вважати, що товарообіг – це дія, в основу якого покладено обмін конкретного товару на валюту. Таким чином, ві...

Абонемент "Велика Москва": зона дії, карта і вартість проїзного

Багато людей, які проживають в найближчому Підмосков'ї, воліють шукати роботу в столиці. Їх не лякає необхідність проводити щодня в дорозі кілька годин, адже рівень зарплат у Москві істотно вище. Керівництво залізниці, піклуючись про своїх основних к...

- Отримання доходу від купонів. На кожному купоні вказана процентна ставка, яка буде виплачуватися інвестору власником бізнесу.

- Поточний дохід. Всі облігації мають фіксовану ставку. При цьому зміна цін облігацій не враховується, незалежно від терміну зберігання. До моменту покупки ціни варіюються. У той час, коли інвестор купує цінні папери, розмір вартості стає фіксованим. Показники за поточними прибутковості облігацій не враховують зміни між ціною, за якої купувалися цінні папери, та вартістю погашення.

- Розмір прибутку в залежності від погашення. Являє собою певний відсоток ставки, який здатний встановити рівність між ринковою вартістю і регулярними платежами.

- Повний доход від облігацій. У цьому разі враховуються всі можливі джерела отримання прибутку. У багатьох спеціалізованих економічних публікаціях цю ставку називають ставкою приміщення. Якщо правильно визначити ставку приміщення, то можна зрозуміти, чи ефективно придбавати цінні папери.

Державні позики

Бути інвестором можна не тільки для комерційних організацій. Держава також має право випускати цінні папери. Залучені кошти дозволяють реалізовувати великі проекти на державному рівні або поповнити бюджет. Якщо говорити простою мовою, то облігації державної позики являють собою суму коштів, що береться в борг у простих громадян. Інвестиції держава обіцяє повернути у повній мірі плюс відсотки.

Що таке позики від держави?

насамперед, це вид цінного паперу. Вони нічим не відрізняються від інших варіантів облігацій, їм також властива фактична номінальна вартість, що дозволяє отримувати прибуток інвесторам. Розмір такого доходу визначається на рівні Міністерства фінансів.

На відміну від комерційних організацій, облігації від держави надійніше. Ризики присутні в обох варіантах. В якості прикладу можна використовувати ситуацію часів СРСР, коли відбулося знецінення грошових коштів.

Облігації державної позики гарантовано приносять прибуток. Такі інвестиції також будуть погашені протягом декількох років. Термін може варіюватися від 1 року до 30 років. Чекати прибутку необов'язково. Цінні папери можна продати будь-кому.

Де придбати облігації?

Існує два способи вкладення власних коштів:

- Звернутися до брокера. Операції з купівлею і продажем здійснюються таким же чином, як і з іншими паперами.

- Відкрити особистий інвестиційний рахунок. У таких випадках дохід залежить від суми вкладу.

Які існують способи отриманняприбутку?

Тим, хто хоче отримати хороший відсоток від вкладених коштів, буде невигідно купувати російські облігації від держави. Ставка відсотку така ж, як і від звичайного вкладу в банківській установі – до 11% в рік.

Незважаючи на це, є можливість отримати прибуток. Фіксований відсоток щорічно, отримувати прибуток можна кожні 6 місяців.

Російські облігації можна купувати і продавати вільно, як і інші види цінних паперів. З часом ціни варіюються, і на цьому можна заробити.

Федеральні позики

Облігації федерального позики для фізичних осіб – це вид облігацій, що випускаються в рублевому еквіваленті виключно Міністерством фінансів. Цінні папери випускаються у вигляді купонів, за якими передбачається виплата з відсотками. Такі позики можна відносити до категорії державних облігацій.

Які бувають облігації?

В залежності від одержання прибутку можна виділити:

- Процентні облігації – у вигляді купонів. Відсотки нараховуються з тієї суми, яка була витрачена.

- Дисконтні облігації – вартість виплат наближена до номінальної вартості цінних паперів.

Види облігацій залежно від того, хто їх випускає:

- Держава – випуском займається Міністерство фінансів.

- Муніципалітет – випуском займається адміністрація окремих міст і областей.

- Корпорації – випускають організації, фірми, акціонерні товариства.

Облігації федерального позики для фізичних осіб – облігації від держави з високим відсотком, що дозволяє отримувати гарний прибуток інвесторам.

Які є особливості?

В порівнянні з звичайними біржовими облігаціями є особливості:

- Продаж дозволений тільки повнолітнім особам, які мають громадянство Російської Федерації.

- не Можна здійснювати купівлю-продаж на ринках фінансів. Також передавати третім особам, закладати або розплачуватися.

- Переводити можна лише в тому банку, де купувалися облігації.

- не Можна вкладати в інші банки.

- Облігації не можна дарувати, але можна передати у спадок.

Котирування

Котирування облігацій – це встановлений розмір вартості на купівлю цінних паперів, наявних у продажу на фондових майданчиках. При цьому все відповідає встановленим нормам законодавства.

Всі операції здійснює спеціальна комісія. Вся інформація в обов'язковому порядку поширюється в спеціалізованих друкованих виданнях.

Офіційний рівень котирування облігації встановлюється на конкретний період. Такі розцінки використовуються для розрахунку за межами біржі. Розмір котирування залежить від економічних показників валюти, від положення організації на ринку товарів і послуг.

Розмір вартості цінних паперів

Ціна облігацій являє собою вартість грошового потоку, який очікується на даний момент. Такий потік включає в себе два компоненти: виплати за купонами і виплачується вартість облігацій.

Визначити вартість можна, для цього передбачається ряд умов:

- Потік грошей представлений в періодах. Це дозволяє побачити зміни доходу по купонах при випуску облігацій.

- Розмір доходу встановлюється в залежності від ризиків, які можуть трапитися на фондовому ринку.

- Виплати за облігаціями здійснюється через певний термін повністю. Цей строк встановлюється при купівлі цінних паперів.

При продажу облігації мають вартість, яка відрізняється від номінальної ціни. На ціну можуть впливати:

- ставка відсотку;

- час, який облігація знаходиться в обігу;

- рейтинг організації;

- час погашення.

У тому випадку, коли власник облігацій продає цінні папери, права за розпорядженням переходять новому власнику. В тому числі і можливість розпоряджатися тими коштами, які накопичилися на час знаходження облігацій у попереднього власника.

Міжнародні облігації

Всі міжнародні облігації можна поділити на іноземні облігації і єврооблігації.

Іноземні продають всі країни, які залучають позикові кошти у місцевій валюті. Наприклад, великі корпорації Франції займаються продажем облігацій на території Великобританії. Вони випускаються у фунтах стерлінгів. Основними покупцями є місцеві інвестори. В якості гаранта виступає банківський синдикат.

Основні відмінності:

- випуском облігацій займаються корпорації Франції;

- використовувана валюта при продажу – фунт стерлінга;

- гарантом іноземних облігацій виступає банківський синдикат, розташований в Британії.

Єврооблігації поширюються за допомогою транснаціонального банківського синдикату. Цінні папери можуть випускатися одночасно в декількох валютах. Це дозволяє мінімізувати ризики, пов'язані з операціями з обміну валют. Одержуваний дохід не обкладають податками. Такий вид вкладень актуальний для тих, хто платить високі податки на доходи.

При цьому є ряд властивостей, які можна віднести до цінних:

- право вибору валюти;

- високий рівень еластичності;

- є мобільність капіталу на міжнародному рівні;

- можливість отримати високий прибуток;

- є тісний зв'язок з іноземними цінними паперами.

Дохід за номіналом

Дохід від вкладених коштів розраховується як різниця міжномінальною прибутковістю облігації та розміром інфляції. Перед тим як враховувати всі можливі ризики, варто вибрати відрізок часу і вирішити, буде йтися про реальний або номінальному доході.

Дохід за номіналом визначений заздалегідь. Інвестор повинен тільки дочекатись терміну погашення по облігаціях. Якщо не брати в облік інфляції, то такі вкладення не мають ризиків.

При формуванні портфеля, незалежно від його типу, обов'язково слід аналізувати можливі доходи і ризики за всіма фінансовими показниками. На території Російської Федерації номінальні доходи є повністю офіційними. Вони використовуються для розрахунку доходів на державному ринку цінних паперів. Також вони є загальноприйнятими на вексельних ринках.

Розрахунок прибутку

Ринкова прибутковість облігацій представляє собою прибуток, отриманий інвестором від вкладених коштів у цінні папери. Розрахувати доход дуже просто. Для цього знадобиться розділити число куплених купонів на вартість. У тому випадку, якщо облігації купувалися за номіналом, рівень доходу дорівнює ставці по купону. Дохід може змінюватися в залежності від зміни курсу валют.

Фахівці формулюють співвідношення облігацій до одержуваного доходу наступним чином: в момент зростання цін на цінні папери рівень доходу падає і навпаки.

Формули для розрахунку доходу

Для кожного виду доходу можна застосувати відповідну формулу розрахунку прибутковості облігацій.

- Дохід від купонів. Припустимо, при купівлі облігації було зазначено, що розмір доходу складатиме 11,75 відсотка в рік. Вартість облігації становить 1 тисячу рублів. На рік можна придбати два таких купона. Це означає, що кожні 6 місяців можна отримувати 58 рублів 75 копійок. Вартість за рік становить 117 рублів 50 копійок.

- Поточний дохід. У цьому випадку застосовується формула i (m) = (N*k)/P = g/P (k)*100.

Розглянемо позначення:

- K – ставка по купону на рік;

- N – номінальна вартість;

- P – вартість придбання;

- P (k) – встановлений курс з моменту покупки облігацій.

Припустимо, що розмір доходу складатиме 11,75 відсотка в рік, а курс на момент придбання дорівнює 95 грн, тоді розмір поточного доходу складе 12 рублів 37 копійок.

Таким чином, при розрахунку доходу портфеля цінних паперів використовується формула повністю аналогічна формулі, яка застосовується для класичного розрахунку.

Ставка по купонах

Ставка купона по облігаціях – це процентний дохід щорічно. Припустимо, ставка відсотка складає 12 щорічно, а вартість цінного паперу - 1 тисячу рублів, то за календарний рік є можливість отримати 120 рублів.

Розрізняють кілька варіантів купонів:

- Постійно фіксовані. Відсоток відомий інвестора до здійснення покупки. Він не змінюється з того моменту, як купон придбали, і до того дня, поки не будуть проведені всі виплати.

- Змінно фіксовані. Розмір доходу відомий інвестору лише частково. Ставка відома тільки до якогось певного строку. Після цього періоду визначається нова ставка, яка може як зменшуватися, так і збільшитися.

- Плаваючі. Ставка відсотків постійно змінюється. Це залежить від прив'язки до певного індикатора. На розмір ставки можуть впливати: курс валют, інфляції, встановлюються ставки Центральним банком.

Будь-яка людина, який тримає цінні папери, повинен сплачувати податок у розмірі 13 відсотків щорічно.

Доходи ОФЗ

Ставки прибутковості облігацій федерального позики бувають двох видів: постійні і змінні. Постійні ставки називають ще фіксованими. Вони встановлені для кожного купона на певний період. Розмір ставки залежить від часу випуску купонів. Змінні ставки повністю залежать від одержуваних офіційних даних, які залежать від інфляції. Також відсоток ставки залежить від Центрального банку Російської Федерації.

Дохід формується з двох показників:

- розмір доходу, який отримає інвестор від придбаного купона;

- прибуток при купівлі купону, який має вартість нижче номіналу.

В тих випадках, якщо інвестор купує купон, який має вартість вище номіналу, є можливість потерпіти значні збитки.

При зверненні до федеральних позик відбувається накопичення прибутку по купону. До моменту настання строку виплат відбувається збільшення вартості купона. Коли відбувається перепродаж, власник враховує ці моменти.

Обов'язково потрібно враховувати систему оподаткування, так як кожен вид доходу в обов'язковому порядку оподатковується. Якщо купоном весь час володіє одна людина, то розмір податку становитиме 15 відсотків від прибутку. При продажу купона потрібно заплатити близько 35 відсотків за різницю у вартості.

Для отримання хорошого прибутку ці моменти обов'язково потрібно враховувати. Вся діяльність у цій сфері регламентується на законодавчому рівні.

Поточний дохід

Поточна прибутковість облігацій – це розмір платежу за купонами щорічно. Такі показники не беруть до уваги дохід інвестора, який залежить від варіювання ціни на момент погашення облігацій або при продажу.

Для оцінки ефективності результату можна використати розрахунок, який включає розмір премії до вартості купону.

Щоб зменшити можливі ризики при вкладанні коштів у цінні папери, краще всього вибирати організації,які надають невеликий строк до повного погашення позики. Коливання у вартості можуть спостерігатися тільки в той період, коли настає економічна криза в країні.

Незважаючи на це, курс за вартість дуже швидко повертається в залежності від поліпшення економічної ситуації або при наближенні дати погашення інвестиційного вкладу.

Мінімізувати ризики також можна в тому випадку, якщо звертатися у великі компанії та організації, які зарекомендували себе з кращого боку серед інвесторів. Але при цьому потрібно враховувати, що дохід буде значно нижче, ніж у дрібних підприємств.

Визначення прибутковості

Визначити прибутковість облігацій можна за наступною формулою: r = C/P.

Розглянемо позначення показників:

- R – розмір поточного доходу;

- З – придбаний купон;

- Р – ціна купона на даний момент.

Припустимо, купон купувався за ціною 20 тисяч рублів, на даний момент вартість цього купона збільшилася до 80 тисяч рублів. Отже, розмір доходу визначається як 25 відсотків.

Перед тим як придбати облігації, потрібно детально розібратися з наявними видами цінних паперів. Незайвим буде врахувати варіанти отримання доходу. Все це дозволить оцінити свої можливості і зрозуміти, який розмір прибутку можна отримати при інвестуванні коштів. У таких справах краще не поспішати і все ретельно перевірити.

Article in other languages:

BE: https://tostpost.com/be/f-nansy/1473-prybytkovasc-abl-gacyy-vyznachenne-formuly-razl-ku.html

PL: https://tostpost.com/pl/finanse/1476-rentowno-obligacji-definicja-i-formu-y-obliczania.html

TR: https://tostpost.com/tr/maliye/1479-tahvil-getirileri-tan-m-ve-hesaplama-form-l.html

Alin Trodden - автор статті, редактор

"Привіт, Я Алін Тродден. Я пишу тексти, читаю книги і шукаю враження. І я непогано вмію розповідати вам про це. Я завжди радий брати участь у цікавих проектах."

Новини

Кореспондентський рахунок - це те, без чого не можуть працювати банки

Кореспондентський рахунок – це необхідний реквізит для розрахунків між кредитними організаціями. Сукупність цих рахунків відображається у банківському балансі на рахунку номер 301 з подальшою деталізацією в залежності від ви...

Пентхауси - це... Гарний пентхаус. Дизайн пентхауса

Успішні люди цінують комфорт і зручність, особливо якщо це стосується будинку. Ціна квадратного метра такого «комфорту» залежить не тільки від матеріалу будівлі, але і від місця, де ця будівля розташована. Такою будово...

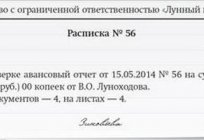

Звіт по корпоративній картці: приклад. Бухгалтерський облік з корпоративної банківської карти

останнім часом розрахунки по корпоративних картках стали звичайною справою для більшості підприємств. Ці платіжні інструменти зручні в зверненні. Бухгалтерський облік за корпоративними картками досить простий. У досвідчених бухгал...

Прибуток до оподаткування: економічний зміст та методика розрахунку.

Економічну діяльність будь-якого підприємства необхідно оцінювати для того, щоб скласти собі чітке уявлення про те, наскільки ефективно здійснюється управління компанією, які ризики існують перед нею на сьогоднішній день і які пер...

Оформляючи «великий і дорогий» кредит, багато позичальників навіть не припускають, що їх може очікувати доля неплатників. Однак минає час, і на певному етапі вони стикаються з фінансовими проблемами. Кредитна історія о...

Як взяти в борг на "Мегафоні", коли це вкрай необхідно

Кожен з нас може зіткнутися з такою ситуацією, як недолік грошових коштів на балансі телефону, причому поповнити його або нічим, або ніколи. Саме тому у деяких користувачів і виникає питання: "Як взяти в борг на "Мегафоні"?".Опера...

Примітка (0)

Ця стаття не має коментарів, будьте першим!