ESN ist... Anrechnung, Beiträge, Buchungen, Zahlungen, Zinsen und Berechnung der ESN

Die Einheitliche soziale Steuer (ESN) ist eine ernsthafte Innovation im Steuersystem. Er konnte ersetzt die früher Steuern, die kamen in drei staatlichen ausseretatmssigen sozialen Fonds. Vor der Einführung von ESN Zahler verpflichtet waren, bieten die einzelnen Formen von berichten in jeder von den oben genannten Fonds sowie die rechtzeitige Zahlung innerhalb der Frist von der entsprechenden Fonds.

Die Geschichte der Entstehung von ESN

Die Idee der Einführung der einheitlichen Sozialsteuer (UST), die erfasste alle Beiträge, entstand im Fernen 1998, wenn Госналогслужба vorgeschlagen, eine einzige einheitliche Basis der Besteuerung, indem alle Funktionen der bercksichtigung und der Kontrolle der einheitlichen Behörde. Doch in jenen Jahren dieser Plan blieb unvollendet, deshalb musste frieren. 2 Jahre später verabschiedet wurde der zweite Teil der Abgabenordnung der Russischen Föderation sowie das Föderale Gesetz vom 05.09.2000 Mit G. 01.01.2001 G. aus die neue Ordnung Kalküle und Zahlung der Beiträge in Social außerbudgetären Fonds der Russischen Föderation. Kapitel 24 Teil 2 lautete über die Einführung von ESN. Steuer an die Pensionskasse sowie Steuern in die Rentenversicherung und die Krankenkassen wurden konsolidiert in der Zusammensetzung der ESN, um zu mobilisieren Mittel für die Verwirklichung der Rechte der Bürger auf Renten-und Sozialversicherung, sowie angemessene medizinische Versorgung. In Ergänzung dazu wurde eine bestimmte Reihenfolge bei den Beiträgen für die obligatorische Sozialversicherung gegen Arbeitsunfälle und Berufskrankheiten.

ESN: das Wesen und die Charakteristik

Der Übergang zur offenen Marktwirtschaft in Russland war gekennzeichnet durch die dramatischen Veränderungen im Finanzsystem, wenn die ausseretatmssigen Fonds waren getrennt von der gesamtstaatlichen Haushaltslage. Auf Grund des Haushaltsdefizits, der Inflation, Rückgang der Produktion, das Wachstum von Eventualitäten und anderen Umständen die Bildung der ausseretatmssigen Fonds wurde zu einem der wichtigsten Elemente bei der Aktualisierung der Mechanismen der Institutionen соцобслуживания. Wie bereits erwähnt, ESN wurde nach dem Inkrafttreten der 2. Teil der Abgabenordnung der Russischen Föderation. Überhaupt, ESN ist eine Steuer, entworfen, um zu ersetzen Sie alle für die Versicherung der Beiträge zu den einzelnen Fonds, aber ohne die Beiträge für die Versicherung von Unfällen und Berufskrankheiten, die Sie benötigen, zahlen unabhängig von der ESN.

Mehr:

Abschreibungssatz des Anlagevermögens

Über den Wertverlust kann man reden, als über die allmähliche Prozess der übertragung auf die hergestellten Produkte der Wert des Anlagevermögens. Gemäß den Normen der Abschreibung, das Unternehmen abrechnet, um die entstandenen moralischen und physi...

Funktionen Investitionen in der Wirtschaft: Definition, Arten und Beispiele

Unmöglich zu sagen über die Finanzen, Unternehmertum, Geschäft und dabei nicht zu erwähnen, einige wesentliche Begriffe. Zum Beispiel für den Aufbau der richtigen wirtschaftlichen Formeln müssen Sie verstehen, was sind die Funktionen der Investitione...

Die Besteuerung von Kleinunternehmen

Die Regierung strebt die Verbesserung der wirtschaftlichen Situation im Land. Dazu trägt die Entwicklung der Unternehmen des kleinen und mittleren Geschäfts. Mit dem Ziel der Erleichterung des Prozesses der Bildung und das funktionieren einer kleinen...

Im Jahr 2010 ESN wurde abgesagt, und auf den Wechsel von ihm kommen die Versicherungsprämien, die jedoch nicht sehr Verschieden von der letzten. Erhebliche Unterschiede zwischen ESN und Versicherungsprämien selbst wurde die Zahlung von Steuern: früher die Bürger zahlen durch das Finanzamt, und mit der Ankunft der Versicherungsprämien Stahl Steuern bezahlen außerbudgetären Fonds. Darüber hinaus wurden einige geändert Steuer-Tarife. Doch seit dem 1. Januar 2014 wurde der Vorschlag über die Rückkehr zur alten Regelung ESN, ausübenden bis 2010

Im Jahr 2010 ESN wurde abgesagt, und auf den Wechsel von ihm kommen die Versicherungsprämien, die jedoch nicht sehr Verschieden von der letzten. Erhebliche Unterschiede zwischen ESN und Versicherungsprämien selbst wurde die Zahlung von Steuern: früher die Bürger zahlen durch das Finanzamt, und mit der Ankunft der Versicherungsprämien Stahl Steuern bezahlen außerbudgetären Fonds. Darüber hinaus wurden einige geändert Steuer-Tarife. Doch seit dem 1. Januar 2014 wurde der Vorschlag über die Rückkehr zur alten Regelung ESN, ausübenden bis 2010

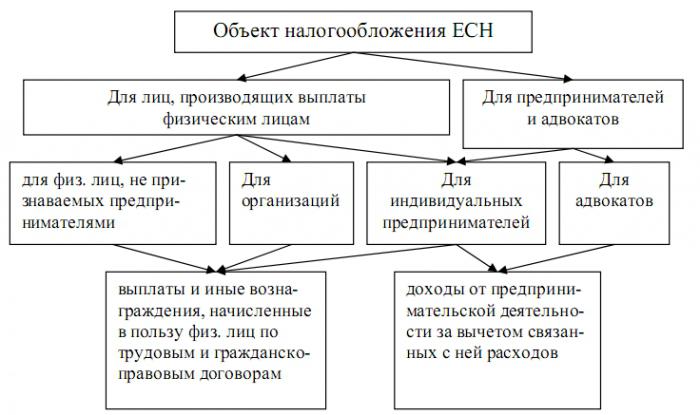

Objekte налогообложений

Für Steuerzahler 1. Gruppe von Objekten налогообложений sind alle angerechneten Zahlungen sowie Prämien, Prämien und sonstige Erträge, unter denen die Zahlung zivilrechtliche Verträge, Urheberrechte und Lizenzverträge, Verträge und schließlich die Auszahlungen, die für die Erweisung der materiellen Hilfe. Anzumerken ist die interessante Tatsache, dass all die genannten Einkünfte und nicht von den Objekten der Besteuerung, wenn Sie aus dem Gewinn bezahlt, was wurde auf dem verbleibenden Konto der Organisation.

Für Unternehmer Gegenstand der Besteuerung sind alle Einnahmen, die Sie von Ihrer unternehmerischen/beruflichen Tätigkeit, sondern nach Abzug der Kosten im Zusammenhang mit der Extraktion.

Schließlich sagen wir, dass an die Objekte der Besteuerung sind nicht verschiedene Zahlungen, deren Thema - den übergang des Eigentums an der Immobilie oder die übertragung auf eine temporäre Nutzung der Immobilie. Zum Beispiel von solchen Vereinbarungen kann der Vertrag "Kaufvertrag" und den Vertrag für die Miete.

Die Bemessungsgrundlage für UST

Aufbauend auf die gesetzlichen Objekte налогообложений, gebildet wird und die Bemessungsgrundlage. Für die Arbeitgeber ist Sie definiert durch:

- Alle Arten von Belohnungen und Zahlungen, ausgeführt in übereinstimmung mit der Arbeitsgesetzgebung;

- Zahlung zivilrechtliche Verträge;

- Einkommen mit Copyright-und Lizenz-Verträgen;

- Verschiedene Auszahlungen für die Gewährung der finanziellen Unterstützung und anderen Zahlungen unentgeltlich.

Wenn definiert die Bemessungsgrundlage zählen alle Einnahmen, die irgendwie vergeben Sie einen Arbeitgeber in Geld oder Naturalien, sowie unter dem Deckmantel der sozialen, materiellen und anderen Gütern, abzüglich der nicht anfällt Einnahmen, von denen wir später reden. Wann erfolgt die Anrechnung ESN, Steuerzahler,-Arbeitgeber verpflichtet sind, bestimmen die Bemessungsgrundlage für jeden Mitarbeiter separat während der gesamten Steuerperiode. Die Bemessungsgrundlage Unternehmer ist eine verallgemeinerte Summe der Einkünfte, die Gegenstand der Besteuerung und wurde von Ihnen für den Veranlagungszeitraum mit Ausnahme der Aufwendungen, die nicht im Zusammenhang mit der Extraktion. Die Arbeiter bei Einkommen in Form von Sachleistungen (Produkte, Dienstleistungen) notwendig zu berücksichtigen, die im Bestand des steuerpflichtigen Einkommens, auf der Basis Ihrer Werte/Kosten werden nach § 40 der Abgabenordnung, ausgehend von den marktüblichen TARIFEN und Preisen.

Zahlungen, die nicht an das Finanzamt einschaltenBasis

Dazu gehören die folgenden:

- Staatliche Leistungen;

- Zahlung bei der Entlassung;

- Reisekosten;

- Entschädigung für die Gesundheit schädigt;

- Zahlung für die Nutzung von persönlichen Gegenständen der Arbeitnehmer;

- Alle Arten von Zahlungs-Athleten;

- Andere Arten von Entschädigungen;

- Die Bereitstellung von kostenlosen Lebensmitteln;

- Einkünfte, die Mitgliedern der bäuerlichen Landwirtschaft;

- Erstattung der Kosten der Erhöhung des professionellen Niveaus der Mitarbeiter;

- Beiträge zur gesetzlichen/Freiwilligen Versicherung der Arbeitnehmer;

- Die materiellen Auszahlungen der Staatsbediensteten;

- Die materiellen Auszahlungen für einmalige Anwendungen;

- Kostenlose Bereitstellung von Unterkünften;

- Einnahmen der Mitglieder der Stammes-Gemeinschaften nicht zahlreichen Völker des Nordens;

- Sonstige Auszahlungen installiert. 237 der Abgabenordnung.

Steuerzahler

UST Zahler auftreten werden dieselben Personen, die Beiträge zahlen außerbudgetären Fonds. Sagen im wesentlichen, jetzt gibt es nur 2 Gruppen von Zahlern, wo zur ersten Gruppe gehören Arbeitnehmer, Organisationen, Unternehmer und Corporate Education, die die zivile Rechtsfähigkeit, und die zweite - selbständige Bürger (Rechtsanwälte, Notare, generische Gemeinde nicht zahlreichen Völker des Nordens, die sich mit der traditionellen Landwirtschaft und andere).

Wenn der Steuerzahler gehören zu beiden Kategorien, das heisst, Sie bezahlen die Steuern aus zwei Gründen. Zum Beispiel ist ein Einzelunternehmen, nutzt die Arbeit von Angestellten Arbeitern, schuldet Verzugszinsen mit ESN abgeleitet aus Unternehmertätigkeit Einkommen, sondern auch mit aufgelaufenen Zahlungen zugunsten seiner Arbeitnehmer. Notare, Ermittler und Sicherheitspersonal, die in der privaten Praxis, beziehen sich nicht auf die einzelne Klasse Zahlern aus dem Grund, dass Sie bereits in einer Gruppe enthalten ist "Einzelunternehmer", verankert dass Artikel 2 Absatz 11 der Abgabenordnung.

Wenn der Steuerzahler gehören zu beiden Kategorien, das heisst, Sie bezahlen die Steuern aus zwei Gründen. Zum Beispiel ist ein Einzelunternehmen, nutzt die Arbeit von Angestellten Arbeitern, schuldet Verzugszinsen mit ESN abgeleitet aus Unternehmertätigkeit Einkommen, sondern auch mit aufgelaufenen Zahlungen zugunsten seiner Arbeitnehmer. Notare, Ermittler und Sicherheitspersonal, die in der privaten Praxis, beziehen sich nicht auf die einzelne Klasse Zahlern aus dem Grund, dass Sie bereits in einer Gruppe enthalten ist "Einzelunternehmer", verankert dass Artikel 2 Absatz 11 der Abgabenordnung.

Einsatz ESN im Jahr 2013 und 2014

In Russland gab es einen allmählichen Anstieg der Steuerlast, der durch die "Alterung der Nation", und später und dem Rückgang der Zahl der arbeitsfähigen und arbeitenden Bürger. Natürlich, die ältere Generation zu behandeln und regelmäßig zu zahlen diese Leute die Rente. Nun die geringsten Versicherungsprämien zahlen einzelne Unternehmer und andere selbständige Bürger. Sie zahlen eine Feste Prämie, die deutlich niedriger als bei "durchschnittlichen" Mitarbeiter auf jemanden. Im Hinblick auf die Zinsen auf Versicherungsprämien (ESN), das im Jahr 2013 beliefen Sie sich auf 30% des Gehalts. Plus dazu seit 2012 zurückgezogen wurde und ein zusätzlicher Einsatz in Höhe von 10 Prozent für Löhne von mehr als 512 tausend Rubel, 568 tausend - im Jahr 2013 und voraussichtlich für Löhne von mehr als 624 tausend im Jahr 2014 ESN in 2014 erwartet stieg auf 34%. Auf Grund der starken Zinserhöhungen im Jahr 2010, die stieg auf 8% (von 26% auf 34%), die Mehrheit der kleinen Unternehmen Weg "in den Schatten", da Sie nicht in der Lage waren zu migrieren so eine wesentliche Belastung auf Ihr Geschäft.

Wie die Berechnung der UST?

Berechnung der ESN in 2014 erfolgt nach folgendem Algorithmus:

1. Zuerst müssen Sie bestimmen der Bemessungsgrundlage, das ist die Summe der Einkünfte einer natürlichen Person. Es kann sein, bekam Sie als Lohn (D. H. für Arbeitsverträge) oder unter dem Deckmantel anderer Zahlungen, hervorragende zivilrechtliche Verträge: Copyright-Vergütungen, Lohn für die Arbeit und so weiter. Plus dazu Zahlern ESN lebensfrohe und Organisationen und einzelne Unternehmer, die überlassenen Arbeitskräfte sind in diesem Sektor.

2. Der nächste Schritt wird die Bestimmung des Steuersatzes. Es hat eine regressive Skala, bei der mit einem größeren Betrag gehalten niedrigere Zinsen. Für die Mehrheit der Steuerzahler den gesamten Prozentsatz beträgt 30% (für Einkommen von 1 bis 624000 Euro): Abzüge ESN an die Pensionskasse von Russland – 22%, in den Fonds der obligatorischen Krankenversicherung – 5,1%, in den Fonds der Sozialversicherung ü 2,9%. Über Grenzbetrag (624 tausend) gehalten wird 10%.

3. Vergleichen Sie Ihr Gehalt mit der Gruppe von (<624000<) und multiplizieren Sie einfach Ihren Betrag um einen bestimmten Prozentsatz. Das ist alles für Ihre individuelle Berechnung der ESN ist beendet.

Perioden

Die Steuerperiode beträgt 1 Kalenderjahr. Dabei für die 1. Gruppe der Steuerzahler existieren und Rechnungsperioden (Quartal, 6 und 9 Monate). Für die 2. Gruppe von solchen Zeiten fehlt. Nach Abschluss der Steuerperiode Steuerzahler muss eine Steuererklärung Einreichen.

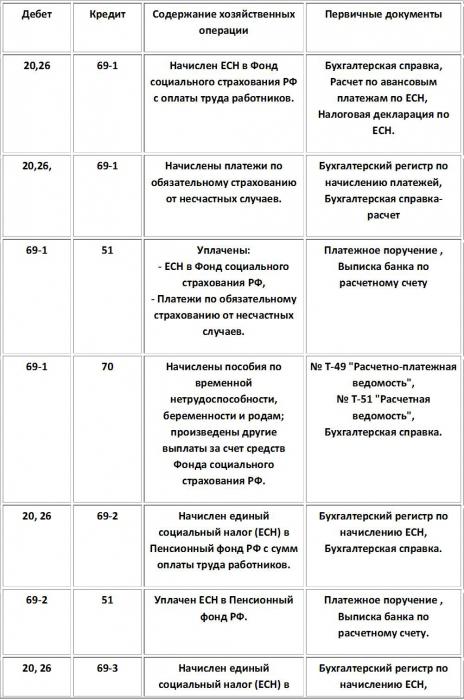

Typische Verdrahtung Berechnung der ESN

ESN. Verdrahtung nach seiner Berechnung

Steuerliche Vorteile

Nach russischem Steuerrecht festgestellt, dass die von der Steuer befreit (bis auf Widerruf ESN 2010) folgende Organisationen und Personen:

- In Organisationen Anrechnung ESN nicht vorenthalten Beträge mit Zahlungen und andere Vergütungen, die im Laufe der Steuerperiode nicht mehr als 100 tausend Rubel für jede Natürliche Person, die eine Behinderung I, II oder III der Gruppe.

- Der Bisherige Prinzip gilt für die folgenden Kategorien von Steuerzahlern gesenkt werden:

- Für öffentliche Organisationen von Menschen mit Behinderungen (Ooi). In dieser Kategorie Steuern nicht aufrechterhalten werden, wenn unter den Teilnehmern gibt es nicht weniger als 80% der Behinderten und Ihrer gesetzlichen Vertreter. Erstreckt sich dies auch auf deren regionale Büros.

- Für Institutionen, wo das Stammkapital gebildet aus den Einlagen (Ooi), die Durchschnittliche Anzahl der [Behinderte] beträgt mindestens 50%. Plus dazu ist der Anteil bei den Löhnen musswerden bei oder unterhalb von 25%.

- Organisation, die erstellt wurden, für die Erreichung sozialer Ziele, unter denen die Hilfe für Menschen mit Behinderungen, Kinder mit Behinderungen und Ihre Eltern. Es ist erwähnenswert, dass die Eigentümer der Immobilie müssen nur Ooi.

- Individuelle Unternehmer und Anwälte, die den Status der Behinderten I, II oder III der Gruppe. Die Einnahmen aus Ihrer unternehmerischen/beruflichen Tätigkeit auch sollte nicht mehr als 100 tausend Rubel während der Steuerperiode.

Nun ermäßigter Prozentsatz von ESN (Versicherungsprämien) ist auch vorhanden. Zum Beispiel im Jahr 2013 die bevorzugte rate Betrug 20% - in RPF, FSS ü 0%, HIF ü 0%.

Voraussetzungen Rückkehr zum ESN

Für viele Informationen über die Rückgabe schien nicht erstaunlich, denn ESN ist ein wichtiger Bestandteil des Steuersystems der Russischen Föderation in 2000-er Jahren. Die meisten Experten verweisen darauf, dass die Hauptgründe für die Rückkehr zum ESN war die Tatsache, dass der Ersatz ESN Versicherungsprämien, die Skala verändert zugunsten einer regressiven und der Zunahme der Einsätze der obligatorischen Versicherungsprämien von 26% bis 34% von FÓT (Entschädigungsfonds), nicht gesichert Gleichgewicht des Rentensystems, sondern führte zu einer Erhöhung der Steuerbelastung und verschiedene Komplikationen zu verwalten. Daraus können wir schließen wir schließen, dass die Rückkehr zum ESN, wahrscheinlich wird freundlich empfangen von den Unternehmen (vor allem klein), sondern das System passt sowohl der Staat als auch Unternehmen. In den Jahren 2010-13 alle Unternehmer wurden dazu gezwungen, um in drei (!) Organs, was wiederum erhöhte Kosten für Buchführung.

Das Land ist auch nicht vorteilhaft enthalten erhöhte der Staat die Beamten, dass erschwert die Kontrolle der finanziellen Aktivitäten der Unternehmer. Abgesehen davon, haben wir bereits erwähnt und über die Tatsache, dass aufgrund der drastischen Erhöhungen der Steuersätze viele kleine Unternehmen ist vorbei "in den Schatten". So, während voraussichtlich nur eine positive Veränderung. Andererseits, im Jahr 2014, erhöht sich der Zinssatz соцплатежей, denn ESN beträgt nun 34% (normal) und 26% (ermäßigt), was schon nicht sehr freuen Geschäftsleute.

Das Land ist auch nicht vorteilhaft enthalten erhöhte der Staat die Beamten, dass erschwert die Kontrolle der finanziellen Aktivitäten der Unternehmer. Abgesehen davon, haben wir bereits erwähnt und über die Tatsache, dass aufgrund der drastischen Erhöhungen der Steuersätze viele kleine Unternehmen ist vorbei "in den Schatten". So, während voraussichtlich nur eine positive Veränderung. Andererseits, im Jahr 2014, erhöht sich der Zinssatz соцплатежей, denn ESN beträgt nun 34% (normal) und 26% (ermäßigt), was schon nicht sehr freuen Geschäftsleute.

Fazit

Es ist schon ziemlich viel Zeit, um das System der Besteuerung ESN wurde nahe und verständlich für alle Steuerzahler. Inzwischen ist es erwähnenswert, dass einzelne Bestimmungen in der Abgabenordnung erfordern weitere Verbesserungen und Klarstellungen. Abbrechen ESN nicht betroffen zu negativ auf Steuersystems, aber die Praxis der einfhrung der Versicherungsprämien nicht um uns irgendwelche Verbesserungen, die Stärkung der Steuerlast. Jetzt nach ESN raten betragen 34% und 26% für die Mehrheit der Steuerzahler und Begünstigten beziehungsweise, was nicht allzu loyal gegenüber Unternehmern. Es sollte jedoch beachtet werden, dass die ESN ist eine gute Alternative zu den Versicherungsprämien, dass die steuerliche Situation verbessern kann in dem Land.

Article in other languages:

AR: https://tostpost.com/ar/finance/11715-esn-esn.html

HI: https://tostpost.com/hi/finance/11726-esn-esn.html

Alin Trodden - autor des Artikels, Herausgeber

"Hi, ich bin Alin Trodden. Ich schreibe Texte, lese Bücher und suche nach Eindrücken. Und ich bin nicht schlecht darin, dir davon zu erzählen. Ich freue mich immer, an interessanten Projekten teilzunehmen."

Verwandte News

Die Abschaffung der KFZ-Steuer

heute „Steuern» unsere Bevölkerung zahlt viel. Unter anderem gibt es und KFZ-Steuer, die Abschaffung dessen ist geplant, die in den höchsten Kreisen der macht. Erstattung von Verlusten beschlossen, durch die Erhöhung d...

Bank-kassenbedienung juristischen Personen

kassenbedienung Geschäftsbank Rechtspersonen als Grundlage für die modernen Finanzsystems. Solche Fälle, in denen Unternehmen direkt berechnet werden, in der Vergangenheit. Jetzt für den Versuch, solche Aktionen machen in einigen ...

Einlagen in RMB: was brauchen Sie dazu?

Im Finanzbereich gibt es viele Möglichkeiten für die Anlage der eigenen Mittel. Jede Bank bietet Ihre Programme. Nicht so lange her gibt es eine neue Funktion ü Einlagen in RMB. Die chinesische Währung war früher „gesch...

um die ordnungsgemäße Durchführung der Besteuerung Verordnung der Regierung der Russischen Föderation № 1устнавливает Nutzungsdauer Anlagevermögen (OS). Für seine Reglementierung existiert eine spezielle Einstufung Betriebssystem....

heute die Sparkasse ist der führende russische Bank, die auf Ihre Vermögenswerte und die Anzahl der bestehenden Kunden liegt eine Größenordnung über der Konkurrenz. Deshalb wundert es niemanden, dass auch im Ausland Büros des Kred...

Versicherung Unternehmen vor Risiken: Funktionen, Ansichten und Empfehlungen

Selbst die abenteuerliche und mutige Unternehmer darüber nachdenken, dass es eine Möglichkeit gibt einige Risiken. Dabei ist die Aufregung vielfach multipliziert, wenn ein Mann tut sein Lebenswerk. In diesem Artikel betrachten wir...

Kommentare (0)

Dieser Artikel wurde noch kein Kommentar abgegeben, sei der erste!