Модель Лисиця: формула, приклад розрахунку. Модель прогнозування банкрутства підприємства

Банкрутство підприємства можна визначити задовго до того, як воно настане. Для цього використовують різні інструменти прогнозування: модель Лисиця, Альтмана, Таффлера. Щорічний аналіз і оцінка ймовірності банкрутства – це невід'ємна частина управління будь-яким бізнесом. Без знань і навичок прогнозування неспроможності фірми створення та розвиток компанії неможливо.

Що таке банкрутство

Банкрутство – це неспроможність підприємства платити по боргах. Ймовірність настання краху, незважаючи на непередбачуваність ринку, цілком можна спрогнозувати за кілька місяців. Для цього проводять оцінку ймовірності банкрутства. Так як для того, щоб визначити причину появи фінансової нестабільності, доведеться використовувати великий обсяг інформації, то прогноз роблять в кілька етапів.

Банкрутство – це неспроможність підприємства платити по боргах. Ймовірність настання краху, незважаючи на непередбачуваність ринку, цілком можна спрогнозувати за кілька місяців. Для цього проводять оцінку ймовірності банкрутства. Так як для того, щоб визначити причину появи фінансової нестабільності, доведеться використовувати великий обсяг інформації, то прогноз роблять в кілька етапів.

Спочатку проводять аналіз фінансової стійкості. Якщо показники опинилися в жалюгідному стані, необхідно провести додаткові дослідження і визначити ризик виникнення повної неспроможності підприємства. Для цього будують прогнози, використовуючи при цьому різні моделі банкрутства.

Ознаки банкрутства

Підприємство не може збанкрутувати в один момент. Зазвичай цьому передує затяжну фінансову кризу. Ринок влаштований так, що на ньому бувають як злети, так і падіння. Вироблену продукцію не вдається реалізувати, знижується виручка. Криза може виникнути з вини керівників компанії. Неправильно розроблена торгова стратегія, необґрунтовано високі витрати, в тому числі за позиками. Підприємство не зможе вчасно розрахуватися з кредиторами, сплатити податки і збори. Ознаками банкрутства настає вважаються:

- зниження рентабельності;

- зниження ліквідності;

- зменшення прибутку;

- зростання дебіторської заборгованості;

- зниження ділової активності (оборотності коштів).

Для аналізу використовують дані звітності за 2-3 роки. Якщо перераховані вище ознаки спостерігаються протягом всього терміну спостереження – значить, є ризик настання банкрутства. Але щоб картина була повною, цієї інформації не завжди достатньо. Підприємство може мати великий запас міцності і тривалий час підтримувати фінансову стійкість, незважаючи на негативні фактори. Тому якщо аналіз фінансового стану показав негативну динаміку, необхідно провести додатково оцінку ймовірності банкрутства.

Більше:

Атестація працівників на відповідність посаді: цілі, порядок проведення, результат

Роботодавці сприймають порядок атестації працівників як формальність. Нормативних документів, призначених для комерційних організацій, не випускалося. Атестація потрібно тільки для співробітників організацій, визначених у законах сфер діяльності, зак...

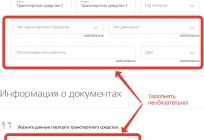

Реєстрація ТЗ: порядок, зразок заяви, свідоцтво

Кожна людина, що купив автомобіль, повинен зайнятися його постановкою на облік в ГИБДД. Це необхідно при придбанні нової чи потриманої машини, а також не має значення, чи є продавець фізичним чи юридичною особою. Реєстрація ТЗ здійснюється в ГИБДД, п...

Як переоформити автомобіль: покрокова інструкція

Як переоформити автомобіль? Зробити це не становить праці. Особливо якщо правильно себе вести. Основна проблема полягає в тому, що переоформлення може здійснюватися по-різному. Наприклад, з урахуванням способу передачі майна іншому господареві. Це вк...

Оцінка фінансової стійкості підприємства

Під загальною фінансовою стійкістю розуміється такий рух грошових коштів, при якому відбувається постійне збільшення доходів. Їх вистачає не лише на те, щоб розплатитися з усіма боргами, але і на реінвестування. Підприємство не може розвиватися і стабільно працювати, якщо не відбувається оновлення матеріально-технічної бази, зростання продуктивності праці та обсягу продукції.

Порушення фінансової стабільності – це перший крок до ймовірного банкрутства. Якщо суми активів недостатньо або вони відносяться до важкодоступним, покрити виниклі борги найближчим часом не вийде. Саме аналіз активів, їх структури і вартості, лежить в основі побудови моделі Лисиця.

Види аналізу

У практиці аналізу виділяють 4 типу фінансової стійкості. Але тільки за двох з них проводять додатково аналіз банкрутства, використовуючи при цьому різні моделі, щоб спрогнозувати ймовірність краху точніше.

- Абсолютна стійкість. Такий стан характеризується тим, що підприємству не вистачає власних джерел коштів для формування запасів і погашення заборгованостей перед персоналом, податковими органами та постачальниками.

- Нормальна стійкість. Підприємству не вистачає власних коштів, і воно залучає довгострокові позики як джерела для придбання оборотних активів. При цьому воно в змозі платити за кредитами вчасно і в повному обсязі. Обсяг дебіторської заборгованості невеликий.

- Нестійкий стан (передкризовий). Зберігається можливість підтримки роботи підприємства за рахунок короткострокових кредитів і позик. Легко реалізованих активів недостатньо для повного погашення боргів. Частка важко реалізованих в балансі висока.

- Кризовий фінансовий стан. Компанія вже не може платити за своїми рахунками. Легко реалізованих активів вкрай мало. Спостерігається низька рентабельність та ліквідність, зниження ділової активності. Легко реалізованих активів, а в особливості грошей, не вистачає на покриття боргів. Підприємство фактично знаходиться на межі банкрутства.

В даний час в методології аналізу фінансового стану існує два способи оцінки: на основі балансового методу та на основі методу фінансових коефіцієнтів.

Які використовують методи

Нижче наведено дані, які використовують при визначенні типу фінансової стабільності.

Таблиця 1: дані для розрахунку

Показники | 2014 | 2015 | 2016 |

Власні оборотні кошти (СОС) | 584101 | 792287 | 941089 |

Функціонуючий капітал (КФ) | 224173 | 209046 | 204376 |

Загальна кількість джерел фінансування (ВІ) | 3979063 | 4243621 | 4462427 |

Загальний обсяг запасів і витрат (ЗЗ) | 77150 | 83111 | 68997 |

Всі перераховані дані беруть з фінансової звітності підприємства. Вони вказані в балансі і звіті про прибутки і збитки.

Особливості використовуваного методу

Метод коефіцієнтів показує, наскільки підприємство забезпечене легкореалізованими активами для підтримання стабільного стану і розвитку. Внизу у таблиці показані розрахунки, виконані для підприємства:

Таблиця 2: коефіцієнти покриття

Показник | Алгоритм розрахунку | 2014 | 2015 | 2016 | Оптимальне значення |

Коефіцієнт гарантованого покриття власними коштами | СОС / ЗЗ | -7,6 | -9,5 | -13,6 | ≥0,8 |

Коефіцієнт гарантованого покриття засобами, взятими в кредит на довгостроковій основі | ФК / ЗЗ | -1,9 | -1,5 | -2 | ≥1 |

Коефіцієнт гарантованого покриття за рахунок довгострокових, середньострокових і короткострокових позик | ВІ / ЗЗ | 51 | 51 | 64 | ≥1 |

Всі наведені в таблиці розрахунки легко виконуються на комп'ютері, в програмі електронних таблиць.

Про що говорять отримані розрахунки

Як видно, організація має проблеми із забезпеченням грошових коштів. Їй не вистачає власних легко реалізованих активів. При цьому у підприємства достатній запас міцності, щоб недолік легко реалізованих активів не привів до банкрутства. Стабільності йому надає велику кількість джерел фінансування. Але при цьому є деякі проблеми з погашенням боргів в короткостроковій і середньостроковій перспективі. Ситуація з кожним роком погіршується.

Так як аналіз показав, що підприємство знаходиться в нестабільному або кризовому стані, необхідно провести додаткові дослідження. У ході цих досліджень проводять розрахунки і будують моделі. Скласти прогноз банкрутства з точністю до декількох днів не вийде. Це залежить від великої кількості факторів. Але визначити, чи загрожує підприємству крах в недалекому майбутньому і вчасно вжити заходів, цілком можливо.

Модель Лисиця

Модель Лисиця – це чотирифакторну модель для прогнозування ймовірності банкрутства підприємства. Формула моделі Лисиця, використовувана для розрахунку ймовірності, представлена нижче:

R = 0,063 * К1 + 0,692 * К2 + 0,057 * К3 + 0,601 * К4.

Яким чином розраховуються коефіцієнти і будується модель Лиса? Приклад розрахунку показаний в таблиці 3.

Таблиця 3: модель Лисиця

№ | Назва статті | 2014 | 2015 | 2016 |

1 | Сума оборотних активів | 274187 | 254573 | 389447 |

2 | Сума всіх активів | 4340106 | 4587172 | 4846744 |

3 | Сума всіх отриманих кредитів | 321221 | 352311 | 450023 |

4 | Нерозподілений прибуток | 24110 | 1740 | 4078 |

5 | Ринкова вартість власного капіталу | 3481818 | 3540312 | 3516208 |

6 | Прибуток до оподаткування | 24110 | 1740 | 4078 |

7 | Прибуток від реалізації | 64300 | 39205 | 47560 |

8 | К1 (п. 1 / п. 2) | 0,063175 | 0,055497 | 0,080352 |

9 | К2 (п. 7 / п. 2) | 0,014815 | 0,008547 | 0,009813 |

10 | К3 (п. 4 / п. 2) | 0,005555 | 0,000379 | 0,000841 |

11 | К4 (п. 5 / п. 3) | 10,83932 | 10,04883 | 7,813396 |

12 | Значення R | 6,528982 | 6,048777 | 4,707752 |

13 | Оцінка значень R: <0,037, банкрутство ймовірно >0,037, банкрутство не настане | Не настане | Ненастане | Не настане |

Модель прогнозування банкрутства підприємства Р. Лисиця показує, що компанії не загрожує банкрутство. Принаймні, в найближчий рік. Однак її фінансовий стан нестабільний, не вистачає коштів для покриття короткострокових боргів.

Перевага такої моделі банкрутства у тому, що всі показники економічної діяльності оцінюються з точки зору забезпеченості активами. Незалежно від того, чи є ця стаття доходної чи видаткової частини. Сума активів – це те, з чого і складається підприємство. Чим більше активів і чим вище їх ліквідність (здатність перетворюватися в гроші), тим воно стійкіше.

Які ще існують моделі прогнозування

Крім моделі Лисиця, існує ще безліч самих різних методів оцінки. У деяких з них використовуються завищені коефіцієнти, в інших – занижені. У чому застосування того чи іншого залежить від роду діяльності компанії, загального стану економіки і прийнятих в країні правил ведення бухгалтерського обліку.

Різні моделі дають різні результати. Основні відмінності їх друг від друга полягають не тільки в формулах розрахунку, кількості враховуваних факторів, але і те, які дані зіставляються. Якщо порівнювати, то найбільш точніше показує фінансовий стан підприємства модель Лисиця. В її основі лежить оцінка співвідношення оборотних активів і загального підсумку балансу (активів). Передбачається, що всі активи підприємства можуть бути використані. Такий підхід дає більш повну картину про те, чи можливе відновлення нормальної роботи компанії або процедура банкрутства неминуча.

Що робити, якщо модель показала негативний прогноз

Якщо прогноз виявився негативний і великий ризик банкрутства, то перше, що має зробити керівництво компанії, це знайти шлях стабілізації фінансового стану компанії, підвищення рентабельності та ліквідності активів. Робити це потрібно не тільки за рахунок залучення позикових коштів, але і за рахунок продажу невикористовуваних потужностей або введення їх в експлуатацію. Своєчасно проведений аналіз і оцінка ймовірності банкрутства дає час прийняти заходи по порятунку.

Робити прогноз і будувати модель ймовірного банкрутства – завдання не тільки керівників підприємства, а також постачальників. Вони повинні бути впевнені в тому, що компанія в змозі платити за боргами, а не знаходиться на межі краху.

Наслідки банкрутства

До тих пір, поки арбітражним судом не визнано неспроможність підприємства – юридична особа не є банкрутом. Якщо зобов'язання боржника не були погашені протягом 3 місяців з дня прострочення або сума боргів перевищує собівартість належного йому майна, то він вважається неспроможним. Судом призначається перевірка, і якщо підтверджено, що підприємство не в змозі платити за рахунками, то проводять процедуру банкрутства. Після цього розпочинається продаж майна. Отримані кошти йдуть на погашення зобов'язань перед кредиторами та податковими органами.

Article in other languages:

Alin Trodden - автор статті, редактор

"Привіт, Я Алін Тродден. Я пишу тексти, читаю книги і шукаю враження. І я непогано вмію розповідати вам про це. Я завжди радий брати участь у цікавих проектах."

Новини

Позбавлення батьківських прав: підстави, порядок, правові наслідки, зразки заяв

З кожним роком недобросовісних батьків стає все більше. Деякі з них не тільки не хочуть утримувати своїх дітей, але навіть не бажають спілкуватися з дитиною, займатися її вихованням та розвитком. Що ж робити матері дитини в тому в...

Розрахунок заробітної плати за окладом: приклад

Обов'язковою вимогою при складанні трудового договору є точна вказівка розміру окладу. Ніякі посилання на іншу документацію в цьому випадку недопустимі. У разі коли змінюється величина цієї суми як у більшу, так і у меншу сторону,...

Газова котельня в приватному будинку: проектування, вимоги, розмір, монтаж

Вибрати спосіб для обігріву приватного будинку – важливе завдання для господарів. У прямій залежності від якості опалення знаходиться комфорт всій сім'ї протягом шести місяців, поки триває опалювальний сезон. У цьому випадку...

Суспільні відносини, регульовані адміністративним правом. Їх характеристика та особливості

При класифікації галузей у теорії права виділяють метод і предмет регулювання. При цьому останній вважається головним елементом диференціації. Його утворюють суспільні відносини, які регулюються нормами тієї чи іншої галузі. Далі ...

Термін служби в армії - багато чи мало?

Минуло кілька років з тієї пори, коли в армії служили два роки. Тепер терміни скоротилися до одного. Який термін служби в армії необхідний, щоб солдатів вивчив свою військову спеціальність? На це питання відповісти складно. ...

Матеріальна відповідальність роботодавця і працівника: поняття і види

Поняття матеріальної відповідальності закріплюється нормами трудового права. Вона являє собою обов'язок відшкодувати шкоду, заподіяна винною особою. Розрізняють матеріальну відповідальність працівника за майнову шкоду, заподіяну р...

Примітка (0)

Ця стаття не має коментарів, будьте першим!